| ||||||||||||||||||||||||||

| Главная | Новости FX CLUB | | ||||||||||||||||||||||||||

|

Поиск информации по сайту:

Пользовательского поиска

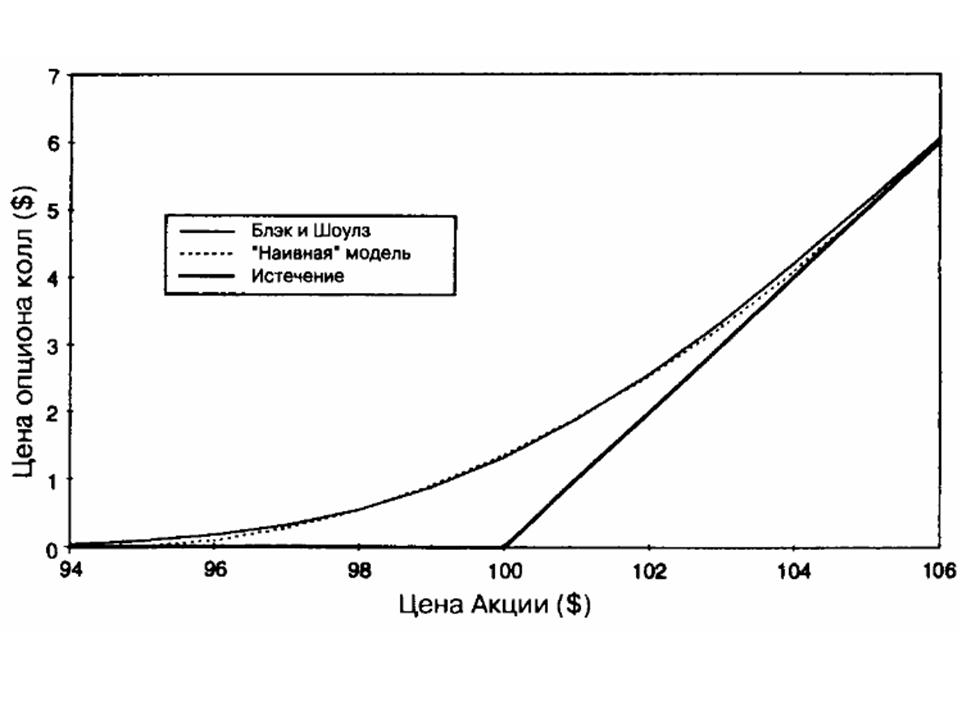

Представление реалистичных предположений о виде распределенияВ самом начале мы утверждали, что предположение о нормальном распределении цен акции в какой-то момент в будущем нереально. Если сегодня акция оценивается в $100, то на самом деле мы не можем говорить о равных возможностях цен в $95, $96,..., $105 в будущем трехмесячном периоде. Многие дадут больше шансов за то, что текущая цена акции в будущем не изменится. До тех пор, пока не произойдет какое-либо экстраординарное событие, будет считаться, что цена акции через три месяца будет примерно такой же, как и сегодня. Также нереально и предположение о том, что цена акции будет падать или расти максимум на $5. Существует множество математических моделей, описывающих распределение цен акций, и все они с большой долей вероятности определяют текущие цены акций, допуская экстремальные движения. Большинство стандартных моделей предполагает логнормальное распределение (log-normal distribution) для описания процентных изменений. Нет необходимости углубляться в математические сложности этого распределения, однако следует отметить, что результаты многих эмпирических исследований финансовых ценовых рядов получены на основании именно логнор-мального распределения. В 1973 году Майрон Шоулз и Фишер Блэк решили проблему вычисления ожидаемого значения цены опциона колл, взяв за основу логнормальное распределение. Широкое применение метода Блэка и Шоулза привело к тому, что он стал фактически общепринятой "истинной" ценовой моделью. Читатель, интересующийся происхождением модели Блэка и Шоулза, а также ее подробным описанием, может обратиться к блестяще написанным на эту тему математическим работам. Модель настолько широко применяется, что большинство служб финансовой информации, такие как Bloomberg и Reuters, свободно производят оценку опционов, используя методы Блэка и Шоулза. Этот подход настолько широко распространен на валютных рынках, что профессионалы в действительности предпочитают использовать параметры модели, нежели цены. На дискете, которая прилагается к этой книге, вы найдете исчерпывающую информацию об этой модели2. Так в чем же состоит эффективность применения этого другого распределения, отличающегося от нашего "наивного" нормального распределения? Логнормальное распределение придает большую значимость текущей цене акции и меньшую значимость будущим ценам. Допущение меньшей вероятности экстремумов в распределении существенно уменьшает шансы возникновения большой стоимости опциона при истечении его срока и влияет на уменьшение ожидаемой стоимости. Но это, однако, компенсируется тем, что логнормальное распределение допускает вероятность очень экстремальных движений. На Рисунке 3.4 представлены кривые цен трехмесячного опциона колл, полученные при использовании "корректного" логнормального распределения, а именно модели Блэка-Шоулза, и нашего "наивного" нормального распределения.

Рисунок 3.4 Сравнение модели Блэка-Шоулза и "наивной" модели Обратите внимание на значительное сходство двух ценовых кривых. Обе они приближаются к горизонтальной линии (нулевой цене) и обе сближаются с линией внутренней стоимости. Кривые немного отличаются в экстремумах. Кривая Блэка-Шоулза (т.е. логнормальная) выводится из сложной системы уравнений, в то время как "наивная" кривая является результатом совсем несложной арифметики. Обе кривые демонстрируют асимметричность ценовых профилей к дате истечения, а возникшее расхождение можно рассматривать как вероятности различных исходов. Целью этой главы было доказать с помощью простых аргументов, что причины, лежащие в основе наблюдаемой нелинейности цен опционов, не зависят от используемого способа доказательства. Нет необходимости детально разбираться в поведении кривой ценового профиля. Скорее, нужно понять, почему эта кривая существует вообще. Продолжение >>> Процентная ставка и учет дивидендов |

|||||||||||||||||||||||||

|

Главная Софт Литература Читайте на сайте Советы новичкам Контакты Copyright © 2007 fx-trader.ru | ||||||||||||||||||||||||||