| ||||||||||||||||||||||||||

| Главная | Новости FX CLUB | | ||||||||||||||||||||||||||

|

Поиск информации по сайту:

Пользовательского поиска

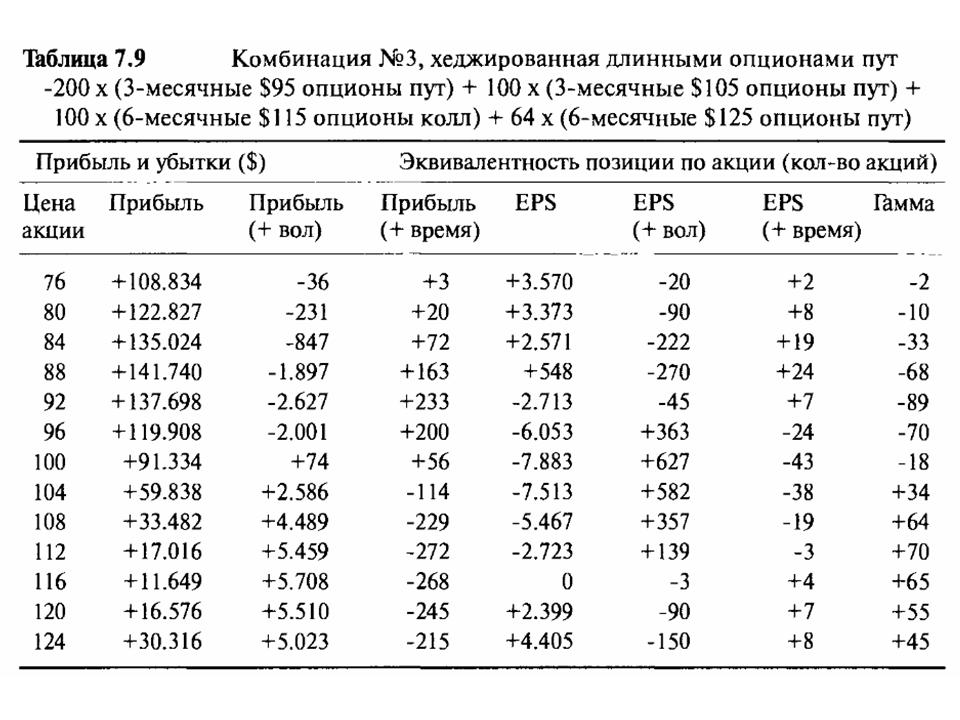

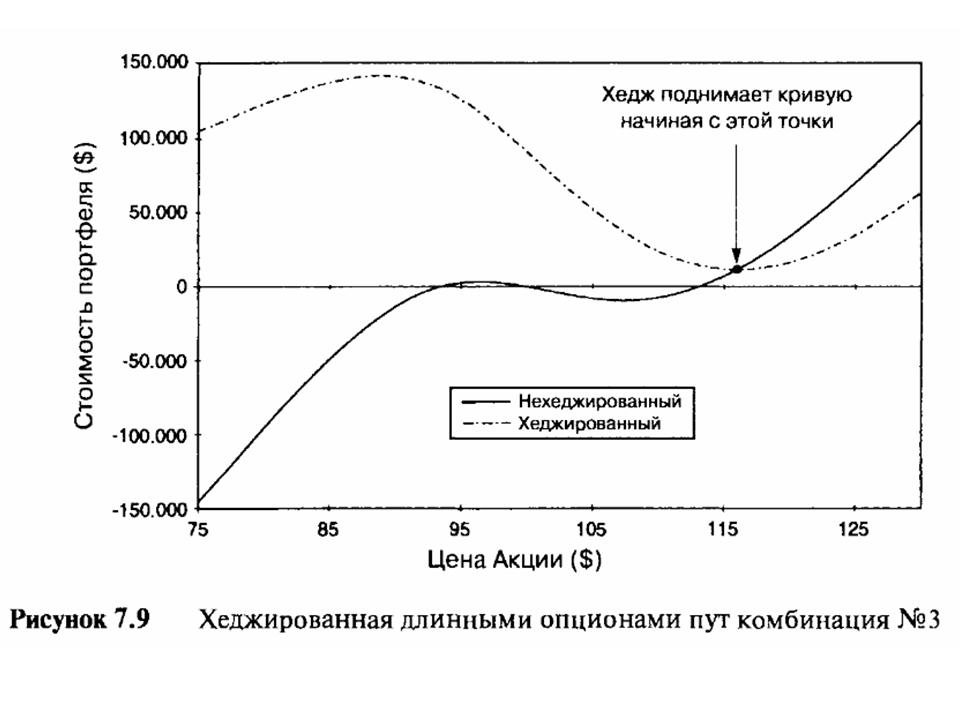

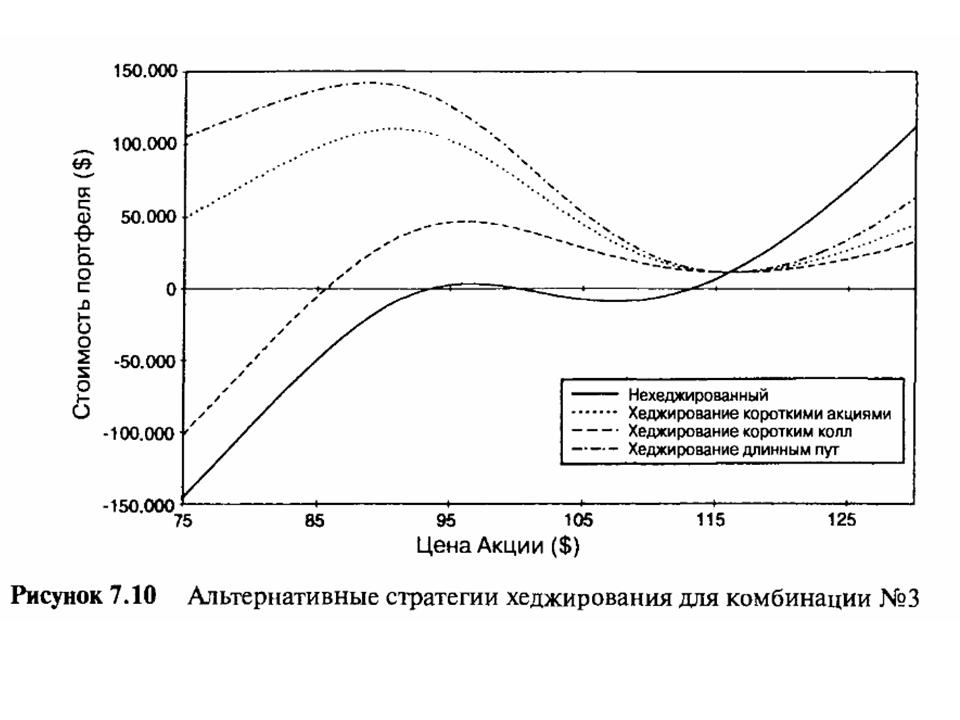

Свойства хеджированного портфеляТаблица 7.9 и Рисунок 7.9 отражают свойства хеджированного портфеля. Как и прогнозировалось, вега и тэта увеличились так же, как и гамма. При $116 портфель становится лонг с гаммой 65, что следует из увеличивающегося изгиба. Использование длинных опционов пут имеет полностью обратный эффект по сравнению с использованием коротких опционов колл. При очень низких ценах 64 длинных опциона пут делают взнос на 100% и дают отрицательную экспозицию в 64 х 100 = 6.400 акций. Если цена акции поднимается, то длинные опционы колл с ценой страйк $115 свободно увеличиваются в стоимости, и ни короткие опционы колл, ни короткие акции не влияют на них при пути наверх. Использование опционов пут для хеджирования способно увеличивать рост прибыли, если цена акции поднимается или падает. В нижней части тэта-распад намного больше. Хеджирование длинными опционами пут просто увеличивает степень лонг по волатильности. Рисунок 7.10 демонстрирует три различные стратегии хеджирования. Управляющий выбирает стратегию, основываясь на своем отношении к рыночной волатильности.

Продолжение >>> Аппроксимация оценки риска больших ценовых движений |

|||||||||||||||||||||||||

|

Главная Софт Литература Читайте на сайте Советы новичкам Контакты Copyright © 2007 fx-trader.ru | ||||||||||||||||||||||||||