| ||||||||||||||||||||||||||

| Главная | Новости FX CLUB | | ||||||||||||||||||||||||||

|

Поиск информации по сайту:

Пользовательского поиска

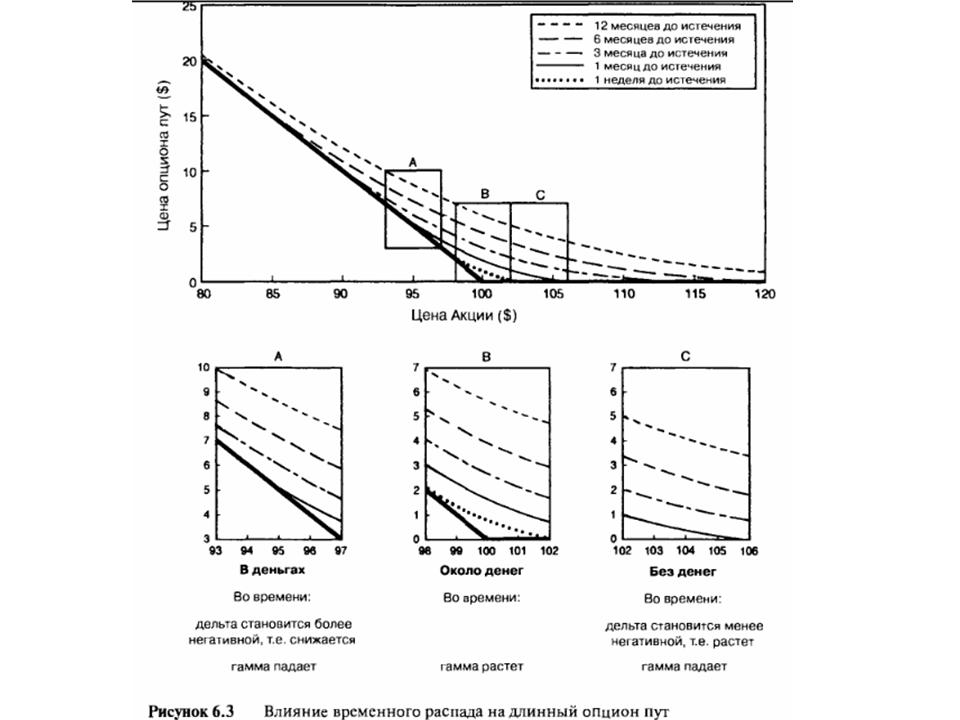

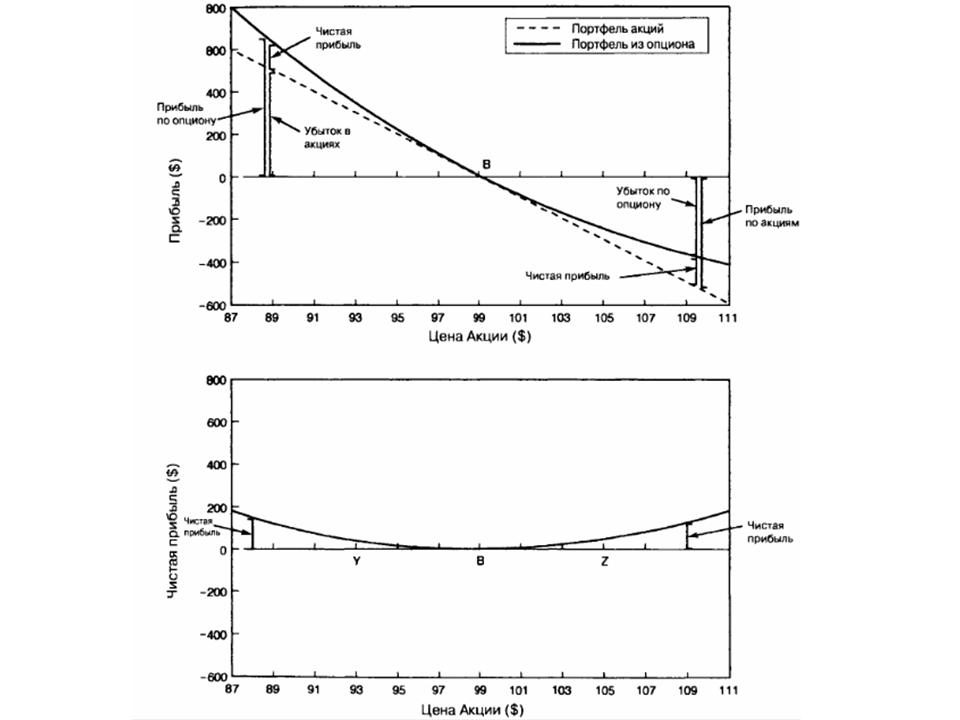

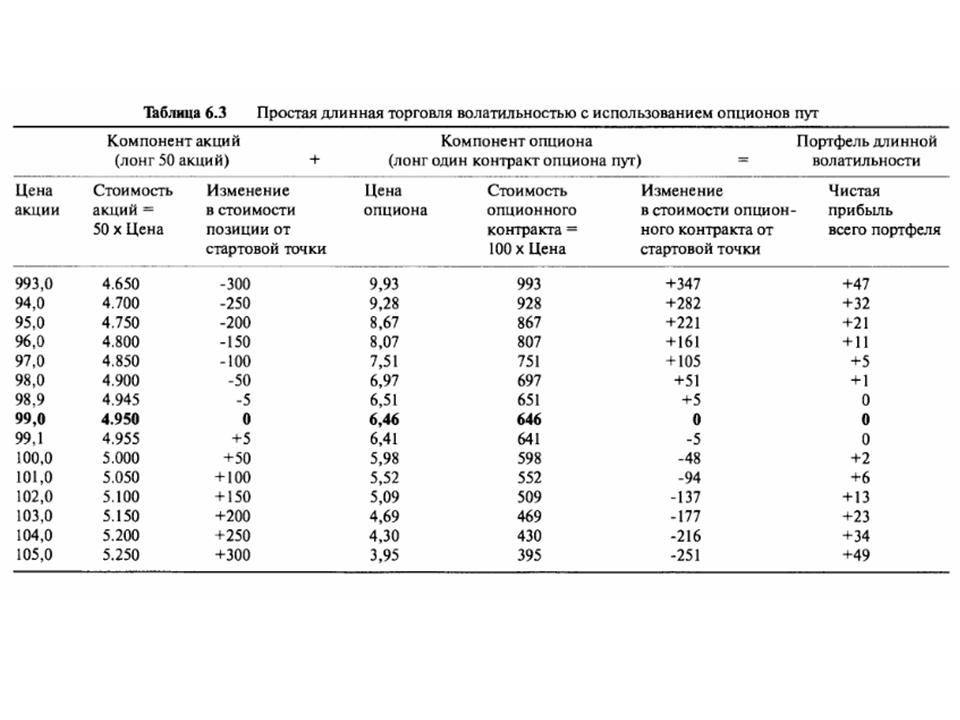

Влияние времени и веги на опционы путК этому моменту читатель уже знает, каким образом время и волатильность влияют на опционы колл, поэтому он в состоянии догадаться и об их влиянии на опционы пут. Как и в случае с опционами колл, течение времени и/или падающая волатильность приводят к тому, что кривая цены опциона пут начинает передвигаться ближе к изогнутой границе истечения срока. Совсем не обязательно нужно руководствоваться математической моделью, чтобы понять, как течение времени влияет на цены, дельты и гаммы опционов пут. Воздействие становится очевидным по мере перемещения кривых все ниже и ниже. Рисунок 6.3 показывает, как цены и ценовые чувствительности опциона пут меняются с течением времени. ДЛИННАЯ ВОЛАТИЛЬНАЯ ТОРГОВЛЯ С ОПЦИОНАМИ ПУТ На протяжении всего повествования мы делали допущения, что читатель не имеет представления о направлении движения цены рассматриваемой акции. Владельцы нехеджированных опционов пут, по определению, находятся в короткой позиции и проигрывают (выигрывают), если цена акции поднимается (падает).  Чтобы хеджировать опцион пут, необходимо занять позицию на что-то, что имеет эффект противоположного воздействия. Таким образом, для хеджирования опциона пут нужно купить акции, то есть открыть длинную позицию. Количество будет определяться дельтой опциона пут. Если цена основного инструмента равна $99, то одногодичный опцион пут оценивается в $6,46, имея дельту —0,5. (То, что это соответствует цене базового инструмента, при которой одногодичный опцион колл имеет дельту 0,5, не является совпадением). Таким образом, простая волатильная торговля имеет длинную позицию на один опцион пут и хедж 0,5x100=50 акций в длинной позиции на основной инструмент. Таблица 6.3 и Рисунок 6.4 показывают прибыль и убыток портфеля в случае движения цены основного инструмента без учета временного распада. Для простоты объяснения прибыль и убыток компонента акции изображены в обратном значении, поэтому то, что показано ниже (выше) нулевой линии как убыток, является на самом деле прибылью (убытком). Чистая прибыль стратегии представлена в последней колонке Таблицы 6.3, а также на нижней части Рисунка 6.4. Чистая прибыль точно такая же, что была и для длинной волатильной стратегии с опционами колл, которая описана в Таблице 4.2 и представлена на Рисунке 4.2, соответственно.  Рисунок 6.4 Длинная волатильная торговля с опционами пут

Таблица 6.3 Простая длинная торговля волатильностью с использованием опционов пут Если цена акции поднимается или падает, то прибыль стратегии с опционами пут и опционами колл одинакова: доллар в доллар. Продолжение >>> Стратегия рехеджирования |

|||||||||||||||||||||||||

|

Главная Софт Литература Читайте на сайте Советы новичкам Контакты Copyright © 2007 fx-trader.ru | ||||||||||||||||||||||||||