| ||||||||||||||||||||||||||

| Главная | Новости FX CLUB | | ||||||||||||||||||||||||||

|

Поиск информации по сайту:

Пользовательского поиска

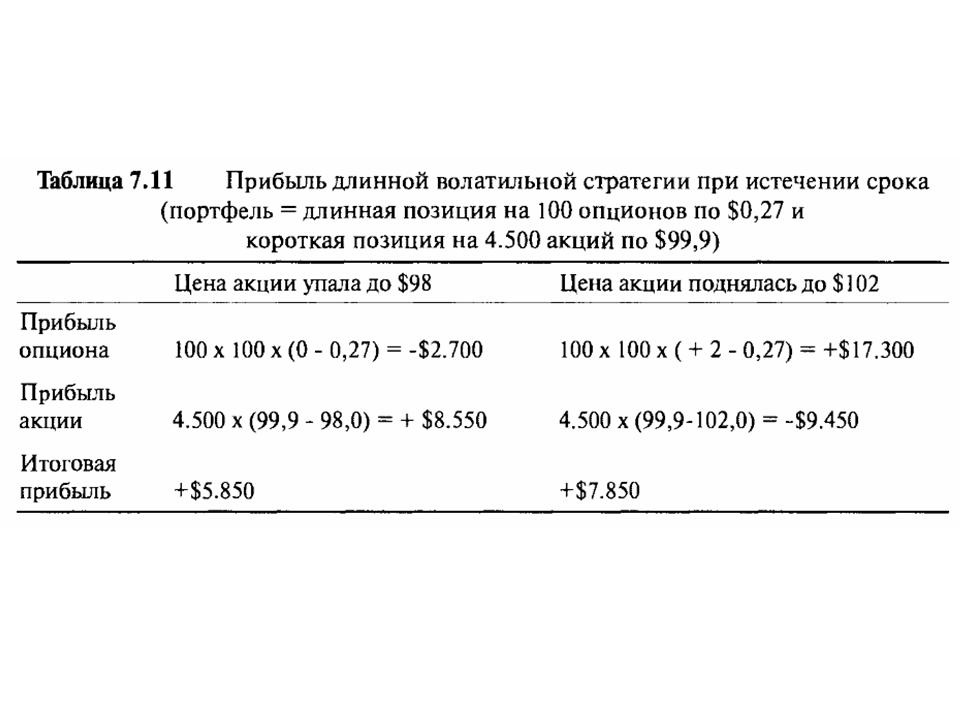

Торговля волатильностью и манипулирование рынкомВремя от времени торговцев волатильностью обвиняют в образовании аномальных ценовых движений акций или даже в манипулировании рынком. Чтобы понять, в чем состоит смысл манипулирования рынком, рассмотрим ситуацию с двумя торговцами: один из них — торговец длинной волатильностью, другой — короткой волатильностью. Для простоты объяснения давайте предположим, что соответствующие портфели содержат только один опцион: колл опцион на акцию с ценой страйк $100, который хеджирован акцией. Давайте сначала рассмотрим ситуацию с игроком длинной волатильностью. У него длинная позиция на опцион колл и короткая позиция по основному инструменту. Он надеется на то, что от начала торга до наступления срока истечения цена базовой акции будет сильно колебаться. Если колебания будут возникать вокруг цены исполнения, то прибыль будет еще больше. При цене акции, почти равной цене исполнения, гамма будет максимальной, требующей огромного количества сделок по рехеджированию, каждая из которых будет фиксировать прибыль. Теперь рассмотрим ситуацию, в которой дата истечения срока совсем близко: скажем, она наступит через неделю или через день. Опционы переживают наибольший временной распад на последних стадиях своей жизни, в особенности если цена акции приближается к цене исполнения. При этом всегда возникает опасность того, что если опцион на последней стадии все еще около денег, то волатильность может совсем исчезнуть. Худшим вариантом для игрока длинной волатильностью является истечение опциона около денег (см. Рисунок 4.16). Игрока интересует прежде всего то, чтобы опцион истекал либо в деньгах, либо без денег, особенно если движение окончательной цены неожиданно. Чтобы увидеть, какая прибыль может быть заработана на последних стадиях жизни опциона, рассмотрим ситуацию, в которой при одном дне до срока истечения цена акции равна $99,9, а портфель имеет длинную позицию на 100 опционов. При этой цене и подразумеваемой волатиль-ности в 15% опцион оценивается по $0,27, имея дельту 0,45. Опцион хеджируется 0,45 х 100 х 100 = 4.500 акциями шорт. Опцион будет стоить 0,27 х 100 х 100 = $2.700, и эта сумма будет потеряна, если цена акции будет равна $100 или ниже при наступлении срока истечения. Если же до наступления срока истечения цена акции внезапно продвинется либо вверх, либо вниз, а хеджирующая позиция останется неизменной, то в итоге получится приличная прибыль. Таблица 7.11 показывает прибыль в случае двух разных ценовых движений.

Итак, владелец этого портфеля будет очень доволен, если цена акции внезапно начнет двигаться в сторону от цены исполнения прямо перед наступлением срока истечения. Некоторые игроки знают, как заставить цену акции двигаться. Поэтому вместо того, чтобы надеяться на случай, они вводят огромное количество ордеров на покупку или продажу прямо перед наступлением срока истечения. В некоторых случаях рынку совсем не обязателен сильный толчок, если учитывать, что для каждой длинной позиции существует короткая позиция. Когда один участник сделки, имея короткий по волатильности портфель, толкает цену акции в какую-либо сторону, может возникнуть цепная реакция. Для поддержания дельта-нейтральности владелец короткой позиции по волатильности должен продавать акции, если цена падает. В вышеприведенном примере, если цена акции продвинулась от $99,9 до $99,5, то игрок короткой волатильностью может дать сигнал к продаже. Дальнейшая продажа может вызвать эскалацию продаж, в результате чего к наступлению срока истечения цена может значительно упасть. И все это может начаться с инициативы игрока длинной волатильностью, который ввел сравнительно небольшой ордер на продажу. Стратегию манипулирования рынком отличает то, что игроку длинной волатильностью, по определению, следует покупать, когда цена основного инструмента падает, и продавать при ее росте. Но чтобы опустить цену акции, он должен продавать на падающем рынке, а чтобы поднять цену, он должен покупать в поднимающемся рынке — стратегия абсолютно противоположная его торговым правилам. Итак, если игрок длинной волатильностью решает манипулировать рынком, он должен быть уверен в том, что расходы, связанные с манипуляциями, не превысят ожидаемую прибыль. Продолжение >>> Игра короткой волатильностью |

|||||||||||||||||||||||||

|

Главная Софт Литература Читайте на сайте Советы новичкам Контакты Copyright © 2007 fx-trader.ru | ||||||||||||||||||||||||||