| ||||||||||||||||||||||||||

| Главная | Новости FX CLUB | | ||||||||||||||||||||||||||

|

Поиск информации по сайту:

Пользовательского поиска

Нетто-позиция по опционамДо настоящего момента для упрощения мы рассматривали либо длинную, либо короткую позицию по волатильности с использованием одного определенного колл или пут опциона, а именно — с одним годом до истечения срока и ценой исполнения $100.

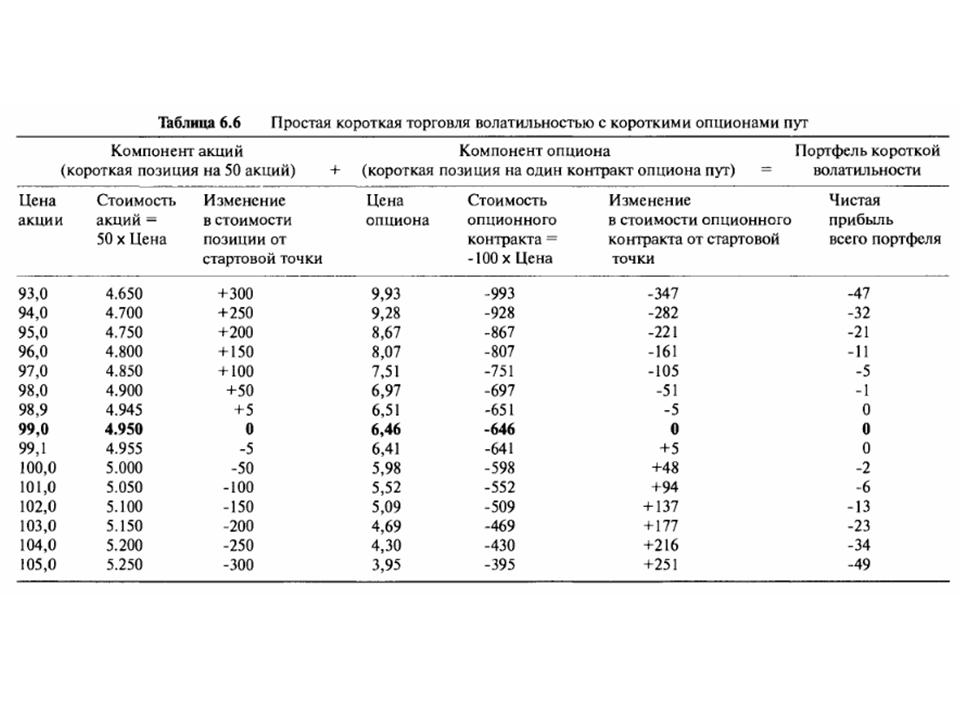

Таблица 6.6 Простая короткая торговля волатильностью с короткими опционами пут

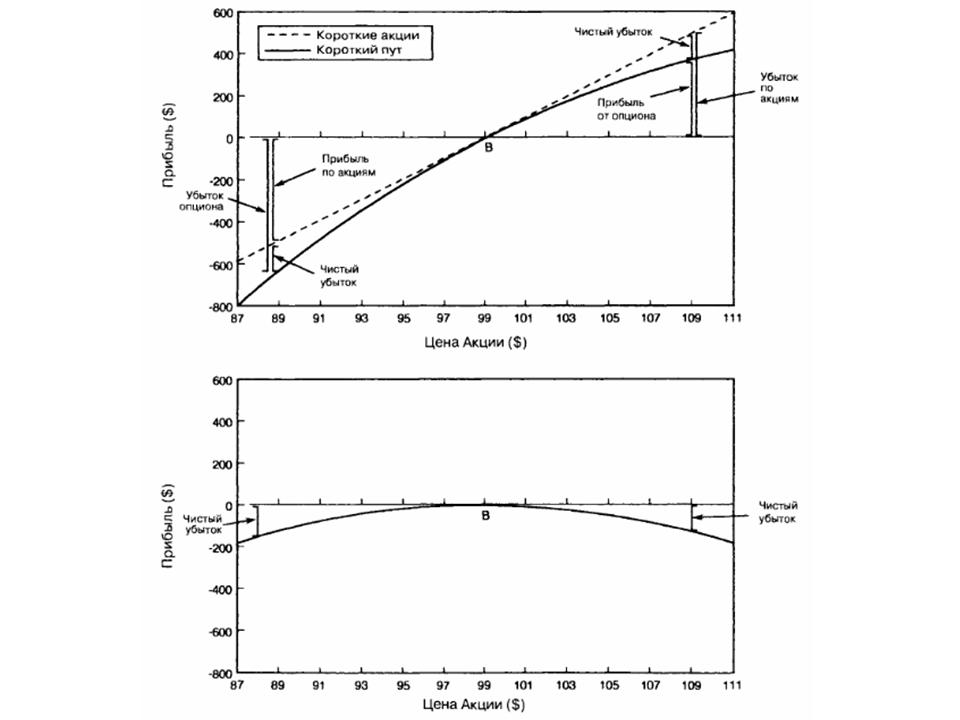

Рисунок 6.9 Короткая торговля волатильностью с короткими опционами пут В действительности используют множество опционов, каждый из которых имеет различные сроки жизни и разные цены исполнения. Типичный портфель имеет длинные и короткие позиции по различным опционам, и управление таким портфелем может быть довольно сложным, о чем мы подробнее расскажем в седьмой главе. Однако есть путь, облегчающий трудности управления сложными портфелями, рассмотрев нетто-позицию по опционам (net options positions), с точки зрения профессионалов. Вспомните выводы из уравнений (6.8) и (6.9). Они свидетельствуют о том, что нахождение в длинной позиции на один тип опциона одновременно с короткой позицией на другой тип опциона эквивалентно нахождению в длинной позиции на 100 штук по базовой акции. Нахождение в короткой позиции на опцион колл и одновременно в длинной позиции на опцион пут эквивалентно нахождению в короткой позиции на 100 единиц по базовой акции. Игрока волатильностью интересует только изгиб цены, или гамма, а не направление развития цены основного инструмента. Если портфель имеет равные и противоположно направленные позиции на одни и те же опционы пут и колл, тогда они будут полностью хеджированы противоположной позицией на основной инструмент, а конечным результатом будет то, что стоимость портфеля останется неизменной всегда и при всех ценах акции. Интересно заметить, что по отдельности все три компонента постоянно будут изменяться в стоимости, но в комбинации останутся неизменными. В итоге портфель будет ни длинным, ни коротким по волатильности и ни длинным, ни коротким по рынку. Все три позиции: на опцион пут, опцион колл и по акции — могут быть полностью проигнорированы. Фактически они могут быть исключены из портфеля и не приниматься во внимание. Подобный ход упрощает изучение портфеля, устраняя очевидные сложности. Продолжение >>> Процедура упрощения опционных портфелей |

|||||||||||||||||||||||||

|

Главная Софт Литература Читайте на сайте Советы новичкам Контакты Copyright © 2007 fx-trader.ru | ||||||||||||||||||||||||||