Текущее математическое ожидание для трейдинга интрадэй

Этот способ позволяет без особых проблем рассчитывать текущее ожидание вашей системы, и я рекомендую внутридневным трейдерам использовать именно его. Для этого всего лишь нужно вести таблицу и делать несколько вычислений, скажем, в конце каждого дня.

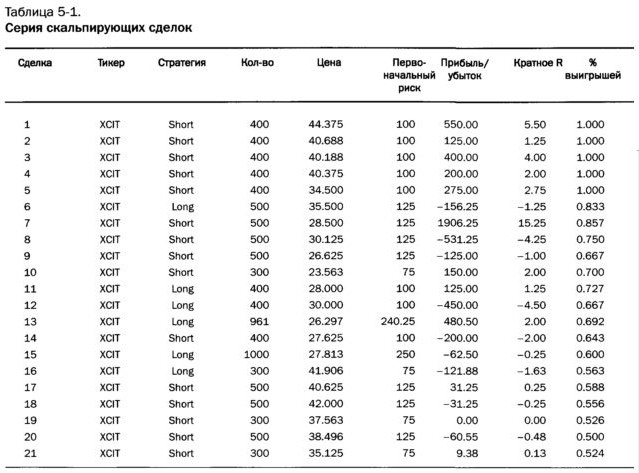

Таблица будет содержать самую простую информацию: направление сделки и время ее совершения; число купленных акций; риск при открытии позиции (разность между ценой входа и первоначальным стопом», умноженная на число купленных акций); общая прибыль или убыток при продаже акций (с учетом комиссионных); кратное R (получаемое путем деления общей прибыли или убытка на значение риска при открытии позиции). Возможно, вы захотите включить в таблицу и другие данные, например цену входа и выхода, процент риска по сделке и т.д., но они не играют роли при расчете кратных R и ожидания по вашим сделкам. Приведем пример такой таблицы (табл. 5-1), составленной на основе скальпирующих сделок Брайана Джуна. Эти сделки базировались на стратегии, подобной той, о которой рассказано в гл. 6.

Выполнив эту работу, вы получите исключительно полезную информацию. Во-первых, заставляя себя все записывать, вы точно знаете, где ваш первоначальный стоп». При этом не остается места для мошенничества. Одно лишь составление подобной таблицы сбережет вам деньги, ибо заставит вас поставить стоп» и покажет, обращаете вы на него внимание или нет. Если большинство ваших сделок в таблице показывают меньше 1 R, то вы обращаете на это внимание. Если же большинство ваших сделок больше 1 R, тогда вы не обращаете внимания на стоп» или торгуете столь волатильными инструментами, что, возможно, не в состоянии закрывать позиции на уровне защитных остановок.

Во-вторых, это упражнение заставляет вас определять 1 R в каждой сделке самым простым способом. Он равен разности между ценой входа и ценой стопа», умноженной на общее число купленных акций. Здесь 1R объединен с размером позиции, но последний включен также в прибыль или убыток и поэтому нейтрализуется.

В-третьих, это заставляет вас рассчитывать кратное R для каждой сделки. Когда вы закрываете позицию, то сравниваете результат с первоначальным риском и определяете, больше ли он или меньше и на какую величину. Эта информация может быть очень ценной. Фактически, вы получаете постоянно растущий срез распределения кратных R в вашей системе. Это очень нужная информация, и, как мы увидим в гл. 6, она позволит вам имитировать реальную работу вашей системы.

И последнее, это упражнение является простым способом расчета ожидания вашей системы на непрерывной основе. Вы просто суммируете кратные R по всем сделкам и делите сумму на число сделок. Итоговое значение является текущим ожиданием вашей системы. Его легко рассчитать, и, делая это каждый день, вы будете знать, в каком положении находитесь. Вы будете знать ожидание вашей системы (сколько вы заработаете в среднем на одну сделку с учетом вашего первоначального риска), а также поймете, почему меняется ожидание вашей системы.

Когда Брайан впервые объяснил мне свою систему, он описал ее как 60%-ную, которая рискует 1/16 пункта на 1000 акций, чтобы заработать 1/16 пункта: иными словами, 60%-ную систему, где выигрыши и проигрыши равны 1 R. Бюллетень Рыночное мастерство» {Market Mastery) опубликовал его статью, где представил ее именно такой. И тот факт, что распределение его кратных R весьма отличалось от запланированного, еще раз показывает, почему это упражнение так важно. Многие трейдеры не знают ожидание своих стратегий и при более тщательном изучении обнаруживают, что системы фактически являются бесприбыльными или имеют негативное ожидание. Видимо, Брайан был излишне консервативен, характеризуя свою стратегию (большинство трейдеров поступают как раз наоборот!).

Хотя он и был прав в том, что система выигрывала в 60% случаев, он ошибался в отношении кратных R. Половину его прибыли дала одна-единственная сделка. И хотя в выборке представлена 41 сделка, я подозреваю, что это очень типично для его торговли.

В этой таблице есть еще несколько интересных моментов. Обратите внимание на убытки по сделкам 27-30. Четыре проигрыша подряд, равных или больших 1,5 R. Есть и такой момент: шесть проигрышей в восьми сделках. Это случайность, и с этим, возможно, придется бороться, если вы будете торговать на основе подобной системы (даже если ее надежность 56%).

Все проигрыши в 2 R и выше были психологическими ошибками, когда трейдер не исполнил свои стопы» в надежде, что сделка развернется. Об этом также надо знать, поскольку, исключив свои психологические ошибки, вы можете резко повысить ожидание системы.

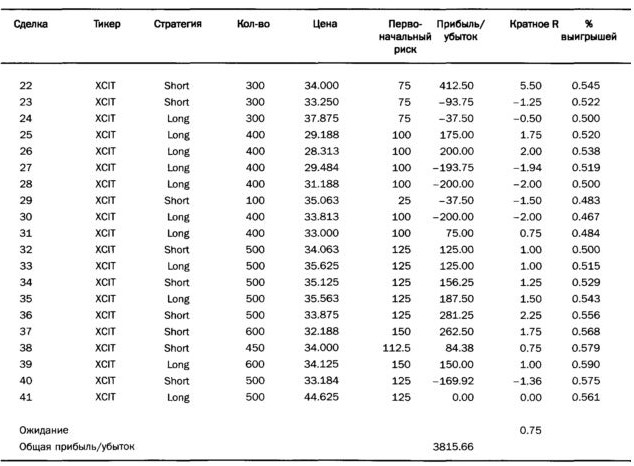

Наконец, давайте посмотрим на распределение кратных R (табл. 5-2). Заметьте, что пять проигрышных сделок, или свыше 10% всех сделок, имеют отрицательные кратные R, равные 2 и более. К счастью, 10 выигрышных сделок имеют кратные R, равные 2 и более, причем шесть из них больше 2 R. Это многое говорит о стратегии.

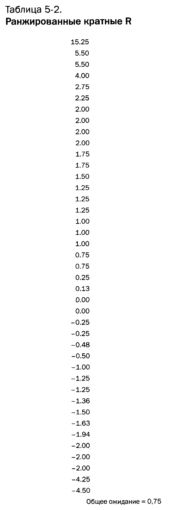

Сравните эти данные с выборкой кратных R из инерционной стратегии, подобной той, которую мы описываем в гл. 10. Это реальные сделки, выполненные на основе указанной стратегии (табл. 5-3).

Заметьте, что в этой выборке нет отрицательных кратных R, равных 2 и более, которые обычно означают большие разрывы против вас либо психологические ошибки. Кроме того, здесь 11 выигрышей (52%) и 10 проигрышей. И по крайней мере 7 выигрышей (63%) равны 2 R или более. Ни один из проигрышей не превышает 1,28. Обратите внимание на то, что ожидание этой серии сделок почти в два раза больше, чем у скальпирующих сделок.

Ожидание этой системы, по крайней мере насколько мы можем судить по столь малой выборке, составляет 1,29. Это значит, что на каждой сделке вы в среднем заработаете в 1,29 раза больше вашего первоначального риска. Разумеется, это среднее значение по многим сделкам.

Заметьте также, что самый большой риск, взятый при открытии позиции, равен $305. Если бы торговый счет равнялся $50 000, это означало бы, что управляющий им трейдер никогда не брал на себя первоначальный риск, превышающий 0,6% счета. Это прекрасное управление риском при таком типе торговли. Но, обратите внимание, трейдер никогда не покупал более 65 акций и поэтому мог удерживать свой риск на низком уровне.

Наша выборка отражает примерно месяц торговли. Таким образом, этот трейдер зарабатывал 9,3% в месяц, никогда не рискуя более чем 0,6% своего счета в одной сделке. Это показывает силу размера позиции, о чем мы расскажем более обстоятельно в гл. 6.

Статья размещена в рубрике: Внутридневный трейдинг

|